Tačni zbirni podaci mogu se naći u izveštaju NBS o poslovanju banaka http://www.nbs.rs/internet/latinica/55/55_4/kvartalni_izvestaj_II_12.pdf.

Odstupanja od tih podataka u podacima koji slede posledica su uključivanja Nove Agrobanke u bilanse za prvo tromesečje, a koji ovde nisu uključeni.

Prvo tromesečje je završeno sa neto dobiti bankarskog sektora u iznosu od 11,68 milijardi dinara, u drugom je registrovan gubitak od 1,66 milijardi dinara, te je prva polovina godine završena sa neto dobiti od 10,02 milijarde dinara.

U trećem tromesečju, a usled stabilizacije kursa i finansijskog sistema uopšte, možemo očekivati dobit banaka u rasponu od 8 do 12 milijardi dinara, osim ako su banke, poput Razvojne banke Vojvodine izvršile velike otpise potraživanja (RBV je knjižila pod “ostalim poslovnim rashodima” 6,9 milijardi dinara, dok je gubitak kod otpisa plasmana iznosio 150 miliona dinara, a sve banke su proknjižile 16 milijardi otpisa plasmana).

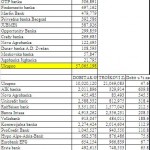

Od 33 banke, ne računajući Novu Agrobanku, 17 je u oba tromesečja poslovalo sa profitom, 3 su imale gubitak u prvom i dobit u drugom, 5 dobit u prvom i gubitak u drugom, i 7 gubitak u oba tromesečja.

Banke su u drugom tromesečju smanjile neto dobit po osnovu kamata, sa 33,6 na 23,5 milijardi dinara, zato što su smanjile i naplatu kamata (sa 55,8 na 43,1) i rashode na kamate (sa 22,2 na 19,6), ali rashode u manjem iznosu. Smanjena je i neto dobit od naknada i provizija sa 9,6 na 7,6 milijardi dinara.

Smanjene su i negativne kursne razlike sa 53,6 na 45,1 milijardi dinara, kao i njihova suprotna stavka prihodi od promene vrednosti imovine, sa 57,3 na 48,2 milijarde dinara.

U ovoj opštoj kontrakciji u drugom tromesečju smanjeni su i troškovi zarada sa 11,8 na 9,3 milijarde dinara i troškovi amortizacije sa 2,5 na 1,6 milijardi dinara.

Jedino, od važnih pozicija, što je povećano su ostali poslovni rashodi, sa 13,8 na 17,9 milijardi dinara. Kada se isključi Razvojna banka Vojvodine, ostale banke u zbiru su smanjile i ove rashode.

Ukupna bilansna aktiva je povećana, usled efekta kursnih razlika na odobrene kredite indeksirane u stranoj valuti, za 165 milijardi dinara u drugom tromesečju, sa 2.645,4 na 2.810,5 milijardi dinara.

Vanbilansna aktiva je povećana za 31,3 milijarde, sa 3.040 na 3.072 milijarde dinara.

Rast datih kredita i depozita u Q2 iznosio je 111,4 milijarde dinara, sa 1.654,8 na 1.766,3 milijarde dinara.

Gotovina i njeni ekvivalenti su u drugom tromesečju gotovo udvostručeni: povećanje je iznosilo 100,26 milijardi dinara, rast sa 121,9 na 222,1 milijardi dinara.

Ulaganja u hartije od vrednosti povećana su za 51,4 milijarde dinara, sa 191,4 na 242,7 milijardi dinara.

Povećana je i vrednost osnovnih sredstava za 4,2 milijarde, sa 72 na 76,2 milijarde dinara, i potraživanja po osnovu kamata i naknada za 2,7 milijarde dinara, sa 24,7 na 27,4 milijardi dinara kao i druge pozicije sa manjim vrednostima: stalna sredstva namenjena prodaji (za 907 miliona dinara), nematerijalna ulaganja (762 miliona), ostala sredstva (563), odložena poreska sredstva (388) i udeli (375).

Smanjene su dve pozicije: Opozivi depoziti i krediti za 106,7 milijardi (sa 468,6 na 361,9 milijardi dinara) i ostali plasmani za 1,2 milijarde dinara (sa 58,4 na 57,2 milijarde).

Pri rastu pasive za 165,1 milijardi dinara povećane su obaveze banaka za 153,5 i kapital za 11,6 milijardi dinara. Udeo kapitala u pasivi (adekvatnost kapitala) smanjen je sa 21,02% na 20,2%. Na ovo smanjivanje delom je uticalo i uključivanje Nove Agrobanke u ukupnu bilansnu sumu u drugom tromesečju.

Na rast obaveza najviše su uticali: Ostali depoziti za 75,2 milijarde dinara (rast sa 1.167 na 1.242 milijarde dinara), Transakcioni depoziti za 50,8 (sa 333,3 na 384,1), primljeni krediti za 18,4 ( sa 398,1 na 416,4), obaveze po osnovu hartija od vrednosti za 4 (sa 1,2 na 5,2) i ostale obaveze za 3,7 milijardi (sa 169,9 na 173,6 milijardi dinara). Manji rast imali su rezervisanja (889 miliona dinara), obaveze po osnovu kamata (663), obaveze za poreze (79) i odložene poreske obaveze (28 miliona dinara). Jedino je smanjena pozicija obaveze iz dobitka za 281,9 miliona dinara (sa 1.717,7 na 1.435,8 miliona dinara).

Prosečna dobit u odnosu na aktivu (ROA) iznosila je 0,36% u prvoj polovini godine. Najveću dobit imali su Raiffeeeisen bank (1,74%), Banka Poštanska štedionica (1,7%) i ProCredit Bank (1,64%), a najveći gubitak u odnosu na aktivu RBV (-17,38%), Alpha Bank Srbija (-1,28%) i Univerzal banka (-0,97%).

Prosečna dobit u odnosu na kapital bila je 1,76%. Najveći profit (usled najmanjeg kapitala) imala je Nova Agrobanka 19,1%, a iza nje su bile ProCredit bank (10,14%), Raiffeisen bank (6,3%), Unicredit banka (5,87%), Banca Intesa (5,8%), Banka Poštanska štedionica (5,76%), Komercijalna banka (4,92%) i Volksbank (4,8%).

Ukupna neto dobit po osnovu kamata bila je 57,1 milijardi dinara. Najveću dobit od kamate imali su Banca Intesa (9,9 milijardi dinara), Komercijalna banka (5,1), Raiffeisen bank (4,75), Unicredit bank (4,3) i AIK banka (3,75).

Interesantno je uporediti i odnos ukupne dobiti banaka i troškova zarada, s obzirom da ove dve veličine predstavljaju novostvorenu vrednost u bankarskom sektoru: troškovi zarada iznosili su 21 milijardu dinara a profit 10 milijardi dinara, pa je neto dobit iznosila 47,6% ukupno isplaćenih zarada. Međutim, najmanje je banaka koje su imale ovaj odnos između dobiti i troškova zarada, poput Čačanske banke (32%), JUBMES (48,8%), Banke Poštanske štedionice (57,8%), Srpske banke (57,9%), Erste bank (65,8%) i Eurobank EFG (67,7%). Sa gubitkom je poslovalo 13 banaka od čega su četiri banke imale veći gubitak od troškova zarada: Univerzal banka (103%), Pireaus bank (107,4%), Alpha Bank Srbija (127%), i RBV (1.647%). Nasuprot ovim bankama je 8 banaka sa većom dobiti od troškova za zaposlene, u čemu pet više nego dva puta veću dobit, i to: AIK banka (609,8%), Nova Agrobanka (545,5%), Unicredit bank (318,4%), Raiffeisen bank (212,5%), i Banca Intesa (208,5%).

Kada se troškovi zarada i naknada za zaposlene stave u odnos sa brojem zaposlenih i brojem meseci dolazimo do prosečnog mesečnog troška po zaposlenom. Na prosečan trošak može značajno da utiče veličina bonusa koji se dodeljuju poslovodstvu pa i da stvarne bruto zarade iznose bitno manje od prosečnih troškova za zaposlene. Kada se, dakle, podeli 21 milijarda dinara na 29.117 zaposlena i 6 meseci dolazi se do prosečnog troška za zaposlene od 120.486 dinara.

Najveće troškove za zaposlene imali su: Jubmes (241 hiljada), Moskovska banka (217), Hypo Alpe-Adria Bank (172), Marfin (158), Volksbank (154) i Societe Generale (154).

Najmanje troškove za zaposlene imali su: Jugobanka Jugbanka (74 hiljada dinara), Dunav banka A.D. Zvečan (77), Credy banka (83), KBC banka (88), Čačanska banka (100) i Srpska banka (101).

Treći skup tabela daje uporedo strukturu aktive i pasive banaka. Isključeno je nekoliko pozicija sa malim udelima u ukupnoj aktivi i pasivi.

Strukture aktive i pasive se razlikuju među bankama u skladu sa poslovnom politikom, mogućnostima za pristup spoljnim izvorima, motivisanošću za prikupljanjem depozita…

Dati krediti i depoziti učestvovali su sa 62,8%. Najveći udeo imali su kod ProCredit Bank (78,2%), KBC banka (75%) i Societe Generale (73,2%), a najmanji RBV (32,6%), JUBMES (32,4%) i Jugobanka Jugbanka (10,7%).

Prosečan udeo opozivih depozita i kredita iznosio je 12,9%. Najveći udeo imali su Dunav banka (27,9%), OTP banka (24,7%) i Univerzal banka (22,4%), a najmanji ProCredit Bank (8%), Marfin bank (7,7%) i Poštanska štedionica (4,3%).

Hartije od vrednosti učestvovale su sa 8,6%, a najveći udeo imale su RBV (27,6%), NLB bank (20,5%) i Nova Agrobanka (16,4%), dok je puno banaka imalo manji udeo od 5%.

Prosečan udeo gotovine i gotovinskih ekvivalenata iznosio je 7,9%. Najveći udeo imale su Banka Poštanska štedionica (21,8%), Srpska banka (20,2%), Credy banka (17,4%), I Dunav banka (17,3%), a najmanji Volksbank (4,3%), Unicredit bank (4,2%) i Nova Agrobanka (1,9%).

Osnovna sredstva i investicione nekretnine učestvovali su sa 2,7% u ukupnoj aktivi. Najveći udeo imali su kod Jugobanke Jugbanke (51,5%), JUBMES (10%), Srpska banka (8,6%), Credy banka (8,3%), Poštanska štedionica (8,2%), RBV (8%), Univerzal banka (7,7%), Nova Agrobanka (7%) i AIK banka 6%), dok su udeo manji od 1% imali Moskovska banka, Hypo Alpe-Adria-Bank, Unicredit bank i Volksbank.

Ostali plasmani učestvovali su u proseku sa 2%, a najveći udeo umali su JUBMES (13,6%), Jugobanka Jugbanka (11,2%) i Credy banka (6,5%).

Potraživanja po osnovu kamate i druga potraživanja učestvovali su sa 1%, u čemu su značajan udeo imali kod RBV (4,3%), Nova Agrobanka (4,3%) i NLB bank (3,5%).

Udeo obaveza je razlika između ukupne pasive i kapitala banaka. Stoga će biti komentarisana samo druga kategorija, dok prvu razlažemo na komponente.

Ostali depoziti učestvovali su sa 44,2% u ukupnoj aktivi bankarskog sektora. Najveći udeo imali su kod Nove Agrobanke (73%), Univerzal banke (66,9%) i Komercijalne banke (64,9%), a najmanji kod OTP banke (20,8%), Volksbank (14%) i Jugobanke Jugbanke (7,4%).

Primljeni krediti učestvovali su sa 14,8%. Najveći udeo imali su kod Volksbank (50,2%), Marfin Bank (42,6%) i Findomestik i Unicredit (po 39%), a bez kredita bili su Dunav banka, Poštanska štedionica, JUBMES i Jugobanka Jugbanka.

Transakcioni depoziti su učestvovali sa 13,7%. Najveći udeo transakcionih depozita imali su Dunav banka (38,8%), Poštanska štedionica (36,4%) i Banka Intesa (21,8%), a najmanji (Jugobanka Jugbanka (5,4%), AIK banka (3,5%), i Opportunity banka (2,7%). Bilo bi interesantno dovesti u odnos gotovinu u aktivi i transakcione depozite po bankama a kao indikator izloženosti nelikvidnosti u slučaju povlačenja gotovine sa računa stanovništva i preduzeća.

Ostale obaveze učestvovale su sa 6,2%, najviše kod OTP banke (37,2%), Piraeus (19,1%) i Hypo Alpe-Adria (14,9%), a najmanje kod RBV (1,5%), Moskovske (1,5%) i Dunav banke (0,6%).

Najveći udeo kapitala (najmanji udeo obaveza) imali su Jugobanka Jugbanka (81,1%), JUBMES (54,7%), AIK banka (32%) i Poštanska štedionica (29,5%), a najmanji PBB (12%), Alpha Bank Srbija (10,2%) i Nova Agrobanka (3,9%).

Макроекономија Економске анализе, Србија, окружење, и међународна економија

Макроекономија Економске анализе, Србија, окружење, и међународна економија